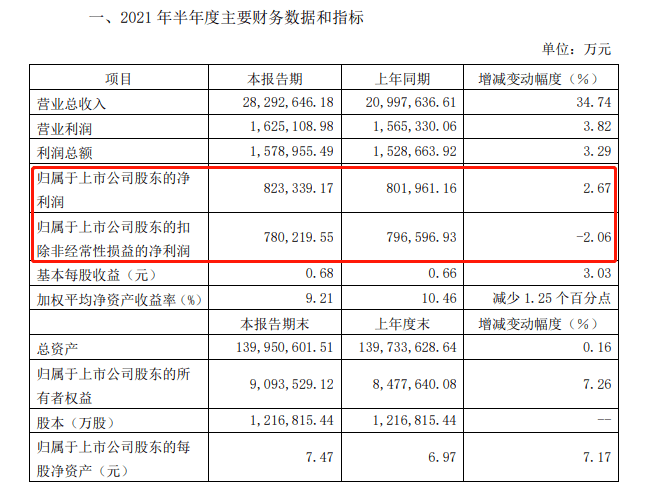

对比来看,绿地控股Q1的营业收入、净利润、扣非净利润的同比增长率分别为66.58%、7.36%、9.06%。显而易见,绿地控股半年度的增长速度较Q1大幅下滑,其中扣非净利润增长率由正转负。

在本次业绩快报中,绿地控股称,“现金短债比”已提前达标转绿。《经理人》了解到,2020年8月20日,住建部与央行出台房地产融资监管新规,要求控制房地产企业有息债务增长,并设置了“三道红线”:一、剔除预收款后的资产负债率不得高于70%;二、净负债率不得高于100%;三、现金短债比不得小于1倍。彼时,绿地控股踩中三条红线。

此外,根据《2021上市房地产企业竞争力研究报告》(简称:报告),1-5月,全国房地产开发投资额为5.4万亿元,同比增长18.3%,其中全国商品房销售面积为6.6亿平方米,同比增长36.3%,销售额7.1万亿元,同比增长52.4%。

该报告指出,绿地控股连踩三条红线,调整后资产负债率、净负债率、现金短债比分别为84.09%、136.10%、0.97%。本次绿地控股的现金短债比能够达标并转绿,颇为不易,绿地控股为达标而做了哪些措施呢?

房地产“三条红线”政策颁布前后,绿地控股的股价开始跌跌不休,股价从去年8.8元/股下跌至最低点4.60元/股,跌幅约48%,市值也相对应缩水。截至7月20日,绿地控股的股价仍然没有止跌的态势,股价为4.91元/股,市值为627亿元。

或许从股价下跌的那一刻起,绿地控股就积极谋求“由红转绿”了,而最简单的莫过于腾挪出售资产来解局。

2020年10月12日,绿地控股旗下子公司与绿地香港(00337)签订股权转让协议,绿地控股将广州绿地房地产开发有限公司(广州绿地)100%股权转让给了绿地香港,交易对价72.6亿元。广州绿地在广东省有35处物业,其中29项位于大湾区。左手换右手的操作,充盈了绿地控股的资金,扩大了绿地香港的规模。

去年11月16日,第一财经拿到的绿地集团的商办项目推荐书显示,绿地集团有意出让包含上海和江苏两地共14个项目27个物业,交易方式多为整栋销售,资产交易和股权交易,该资产包的所有资产价值加总共计约为231亿元。彼时,绿地方面回应称,出售物业是公司经营的常态,建成销售或短期运营升值后销售是绿地开发商办项目的长期策略。

6月25日,绿地控股全资子公司上海绿地酒旅集团与金辉控股(09993)的子公司北京金辉签署股权转让协议,拟将子公司持有的上海九龙宾馆有限公司100%股权以8.6亿元的代价出售,较评估值8.7亿元有所下降。

7月6日,绿地控股与花样年控股签署股权转让协议,绿地控股拟将全资子公司上海绿闵物业管理有限公司 100%股权转让给花样年控股,交易对价12.6亿元。若交易顺利完成,可为绿地控股带来12.55亿元的投资收益。

此外,绿地控股还与花样年控股达成物业管理合作,具体来看,双方约定在交易完成后:

1、2021年-2026年,花样年控股成为绿地集团战略优先级商业物业管理服务提供商,每年取得不低于500万平方米,5年不低于2500万平方米的商业办公及综合体项目物业服务面积的管理权;

2、2021-2023年,花样年控股额外取得不低于60万平米的位于中国境内一线、二线城市的商业办公及综合体项目物业服务面积的管理权;

3、1年内,花样年控股额外取得郑州绿地全球商品贸易港(总面积约33万平方米)的物业管理权。该项目于去年9月26日启动,彼时,绿地控股董事长、总裁张玉良表示,该项目将打造成为绿地中部地区战略性贸易港项目,实现在中部中心城市承接、放大进博会溢出带动效应。

从行业看,中指院数据显示,2015年至2020年,中国物业管理总收入从3983亿元上升至6232亿元,复合年增长率为9.4%,其中2020年同比增长9.58%。

从绿地控股2020年财报来看,物业及相关产业的收入为9.5亿元,同比增长33.24%,而成本为7.13亿元,同比增长13.9%,收入的增幅明显大于成本,可见绿地控股的物业业务总体发展情况向好。

在这种情况下,绿地控股将物业公司股权进行转让的同时,让花样年控股“额外取得”其他优质物业的管理管理权,说明其在交易中处于下风,而根源或许是绿地控股急于变现资产以解决“三道红线”难题。

事实上,由于体量庞大的缘故,绿地控股的部分出售资产或者股权转让因尚未达到披露要求而未进行披露,例如前文中广州绿地100%股权的转让就没在公告中进行披露(绿地香港披露),只在年报中一笔带过,而上海九龙宾馆有限公司100%股权的转让则没有进行披露。说明绿地控股或许还存在着许多股权及资产的转让而外界一无所知。

从去年9月至今,绿地控股第一大股东上海格林兰投资企业(有限合伙)(简称:格林兰)共进行三次股权质押,质押融资资金用于支持绿地控股的生产经营。

2020年9月6日,格兰林将143,000,000 股质押给了国金证券,2月6日将22,000,000 股进行补充质押。6月23日,格林兰又将370,000,000质押给了信达资管,用于债权类投资。

去年8月25日,绿地控股(包含子公司)公告称拟向格林兰借款不超过35亿元,借款期限不超过三年,可按需分批借入,截至2020年末,绿地控股累计借款为6.9亿元,归还借款0.85亿元。

需要指出的是,绿地控股多次的借款年利率与格林兰融资利率一致,且借款交易产生的费用全部由绿地控股承担,这意味着绿地控股此举或存在“变相”融资的行为,且融资成本进一步提高。

截至6月23日,格林兰累计质押数量1,290,000,000股,占其自身持股比例的36.39%,占绿地控股总股本比例的10.60%,质押比例过高,超过三分之一,且绿地控股股价持续下跌,后续若未能及时补充质押,则存在着爆仓风险。

业绩快报中,绿地控股的“现金短债比”已提前达标转绿,但这个项目是比较容易达标的项目,具体来看,现金短债比=货币资金/短期有息债务。

对于房地产企业而言,货币资金可以通过“左手换右手”、出售资产、降价出售等方式回笼资金,减少短期有息负债可以减少短期借款而增加长期借款,毕竟长期借款不属于有息负债,此外,增加应付债券也是一个逃避有息负债的有效方法。

截至2021年Q1,绿地控股的货币资金、短期借款、一年内到期的非流动负债分别为899.33亿元、290.47亿元、400.38亿元,货币资金保持增长,其余两项均下降,但长期借款、应付债券分别为1838.23亿元、454.37亿元,同比增长19.46%、8.91%。此外,绿地控股的负债总额持续增长,1.25万亿元,同比增长25.61%。

绿地控股2021年上半年的经营情况如何,只有等到中报时才能一窥究竟了。《经理人》将持续关注。